Приглушенный цвет

Уральские компании цветной металлургии в кризис ищут новые экспортные рынки сбыта, отказываются от инвестиционных программ и даже останавливают производство. Продержаться нужно как минимум год.В середине марта свердловские машиностроители, поставлявшие продукцию для ОК «Русал», подняли на заседании областного правительства вопрос о задержке выплат со стороны алюминиевого холдинга. По словам директора Союза машиностроительных предприятий Свердловской области Андрея Бухмастова, задолженность компании региональным производителям оборудования составляет около 500 млн рублей. В Русале от обязательств не отказываются. Однако тяжелая финансовая ситуация вынуждает холдинг добиваться отсрочки платежей. «Долг Русала перед зарубежными и российскими банками составляет почти 14 млрд долларов, у него нет средств на операционную деятельность. Если владельцы компании договорятся со всеми кредиторами о реструктуризации задолженности, есть шанс, что предприятия не будут останавливаться и банкротиться», - отмечает аналитик ИК «Проспект» Дмитрий Парфенов. Другие производители цветных металлов тоже переживают нелучшие времена: по данным Росстата, за два месяца с начала года выпуск медного проката снизился на 60,6%, титанового - на 35,3%, рафинированной меди - на 17,4%, цинка - на 23%, никеля - на 13,6%.

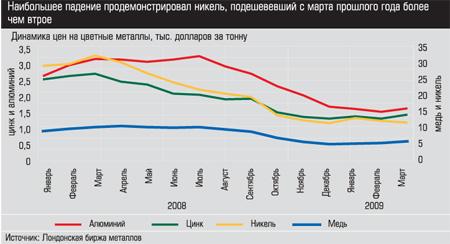

Конъюнктура на рынке цветмета оптимизма не добавляет: по сравнению с пиковыми показателями прошлого года цены на все базовые цветные металлы (кроме золота) упали в два-три раза, внутреннее потребление сократилось до минимума, внешний спрос поддерживается в основном за счет Китая (так, в феврале Государственное управление резервов КНР для пополнения стратегических запасов закупило за рубежом 300 тыс. меди). Компаниям остается только ждать, когда мировая конъюнктура повернется к ним лицом. По прогнозам аналитиков, это может случиться не раньше 2010 года. Дотянуть до подъема большинству уральских цветников вполне под силу.

Алюминиевые полеты

Несмотря на ухудшение мировой конъюнктуры, по итогам 2008 года Русалу удалось нарастить производство на 5,8% и завершить год без убытков благодаря вводу новых мощностей на сибирских активах. Как сообщили в уральском представительстве компании, итоги работы Уральского и Богословского заводов, которые выпускают порядка 8% российского алюминия, еще не подведены. Но уже известно, что в текущем году производство на обоих предприятиях сократится примерно на 100 тыс. тонн в связи с досрочным выводом из эксплуатации двух устаревших установок электролиза. В результате по сравнению с 2007 годом общий объем выпуска на БАЗе и УАЗе уменьшится на 30% (до 230 тыс. тонн).

Как сообщила пресс-служба Русала, за счет сокращения управленческих издержек, оптимизации транспортных расходов и активного внедрения энергосберегающих технологий на УАЗе достигнуто снижение себестоимости продукции на 39%. В планах к июню 2009 года довести этот показатель до 60%. Это вполне логично: при себестоимости тонны алюминия 1,6 тыс. долларов, его текущая рыночная цена - 1,4 тыс. долларов. «А к лету она может опуститься ниже 1 тыс. долларов за тонну, выпуск этого металла в мире рискует сократиться за год более чем на 30%, в России высока вероятность остановки многих предприятий», - считает руководитель Центра экономических исследований Института глобализации и социальных движений Василий Колташов. Причина - дальнейшее сокращение спроса со стороны стройиндустрии и автопрома.

Медные маневры

По данным Минпромторга РФ, выпуск рафинированной меди на уральских заводах, на которые приходится почти половина российского производства, в 2008 году составил 88,6% к 2007 году, в том числе на Уралэлектромеди (предприятие УГМК) - 92,1%, на Кыштымском медеэлектролитном (Русская медная компания) - 74,2%. Спад связан с сокращением внутренних и экспортных поставок (декабрь к ноябрю в 2008 году - минус 30,5%), а также снижением мировых цен.

По данным Минпромторга РФ, выпуск рафинированной меди на уральских заводах, на которые приходится почти половина российского производства, в 2008 году составил 88,6% к 2007 году, в том числе на Уралэлектромеди (предприятие УГМК) - 92,1%, на Кыштымском медеэлектролитном (Русская медная компания) - 74,2%. Спад связан с сокращением внутренних и экспортных поставок (декабрь к ноябрю в 2008 году - минус 30,5%), а также снижением мировых цен.

В течение первых трех кварталов прошлого года цена на красный металл держалась на исторических максимумах 8,8 тыс. долларов за тонну. В сентябре произошел перелом. В условиях падающего спроса с начала осени наблюдался рост складских запасов: с весеннего минимума они увеличились более чем втрое, отмечают аналитики ИК «Финам». В декабре котировки меди опустились до четырехлетнего минимума - ниже 3 тыс. долларов за тонну. Для уральских производителей это как раз на уровне рентабельности, поэтому наибольший спад производства пришелся на четвертый квартал. Сейчас ситуация не столь плачевна: цена 3,9 тыс. долларов. Кроме того, мощную поддержку российским производителям меди оказало ослабление рубля, а также снятие экспортной пошлины на рафинированную медь (была 10%).

«Вероятнее всего, в этом году внутренний рынок для медных компаний будет крайне мизерным, на внешнем - проблема в снижении цен. В этих условиях им придется лавировать. Например, УГМК, которая в меньшей степени, чем Норникель, была ориентирована на экспорт, в этом году наверняка будет уделять больше внимания сбыту на внешних рынках», - полагает Дмитрий Парфенов. По словам аналитика ИФК «Уником партнер» Дмитрия Земерова, УГМК поставляет на экспорт в основном медный порошок (исключительно в Китай) и катанку. Медная проволока и провода, а также черновая медь идут на внутренний рынок. Однако перспективы появления новых экспортных направлений в условиях глобального кризиса весьма туманны.

Сами медники на условиях анонимности признают, что единственная страна, заинтересованная сегодня в покупке меди, -

Китай: он не остановил производство на перерабатывающих заводах и не имеет собственного сырья для выпуска этого металла. Кроме того, низкие цены привлекательны для пополнения госрезерва. По прогнозам, суммарные закупки меди КНР по итогам 2009 года могут составить 2 млн тонн - на 37% больше, чем годом ранее.

У каждого своя беда

В титановом секторе, где правит бал ВСМПО-Ависма, больших волнений не ожидается. В 2008 году выпуск губчатого титана вырос на 4,8%, титанового проката - на 9,3%. В этом году уровень производства скорее всего сохранится. Однако программа расширения мощностей стоимостью 1 млрд долларов отложена на три года. Ценовые колебания не должны сильно коснуться корпорации: 65% ее продукции предназначено для аэрокосмической промышленности, а это долгосрочные контракты и фиксированные цены. Для другого своего продукта - магния (26 тыс. тонн ежегодно; ранее продавала в России) - корпорация нашла новый канал сбыта: в середине марта стало известно о подписании соглашения с международным трейдером Noble Group о продаже на мировом рынке. «С начала кризиса цены на этот металл упали почти на 40%, но возможность получить дополнительные доходы есть», - полагает Дмитрий Земеров.

Трудности ВСМПО-Ависмы кажутся пустяковыми на фоне проблем производителей цинка и никеля. Цены на эти металлы достигли исторического минимума, упав ниже уровня себестоимости. В такой ситуации Челябинский цинковый завод вынужден отказаться от проекта разработки Амурского месторождения. Режникель встал. Уфалейникель после трехмесячного простоя запустил в феврале три из пяти печей, ежемесячно производит 400 тонн металла, при этом несет убыток в 80 млн рублей. Южуралникель загружен только на половину мощностей (в январе - 52% к аналогичному периоду 2008 года). Но нет худа без добра: цены на эти металлы уже достигли дна или очень близки к нему, поэтому шанс вырасти у них есть уже в этом году. «Благодаря сокращению производства никеля и частично росту спроса на продукцию со стороны основного потребителя Китая в январе цены поднялись до 11,8 тыс. за тонну. Сейчас они упали более чем на 16%. Восстановления спроса со стороны производителей нержавеющей стали и роста цен на никель стоит ожидать во второй половине года», - отмечает аналитик ИК «Финам» Алексей Сулинов. Он также не исключает: в связи с сокращением производства цинка к концу 2009 года возникнет дефицит, что при условии нормализации кредитования может способствовать росту цен.

Остальные цветные металлы исчерпают потенциал падения только в следующем году. Для их подъема необходимо восстановление основных потребителей: стройиндустрии, автопрома, судостроения, кабельной промышленности.