Эксперт-400. Рейтинг крупнейших компаний России по итогам 2017 года

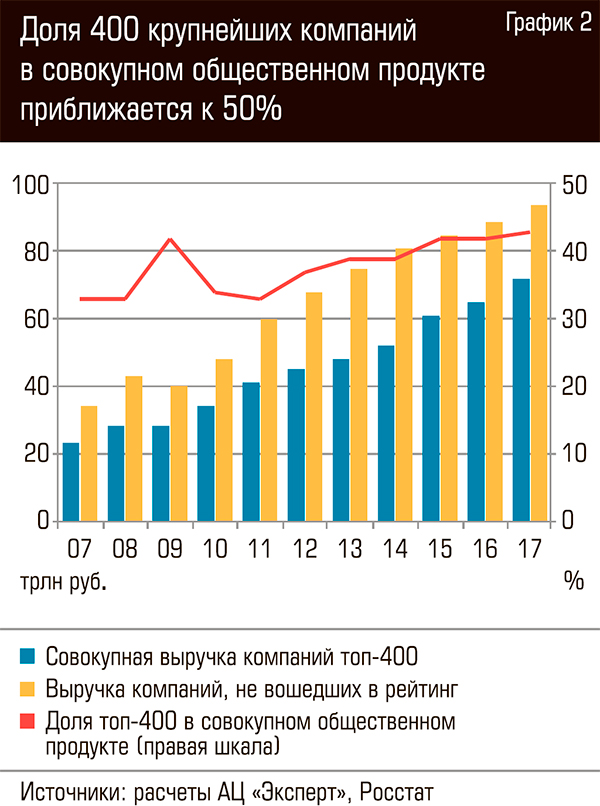

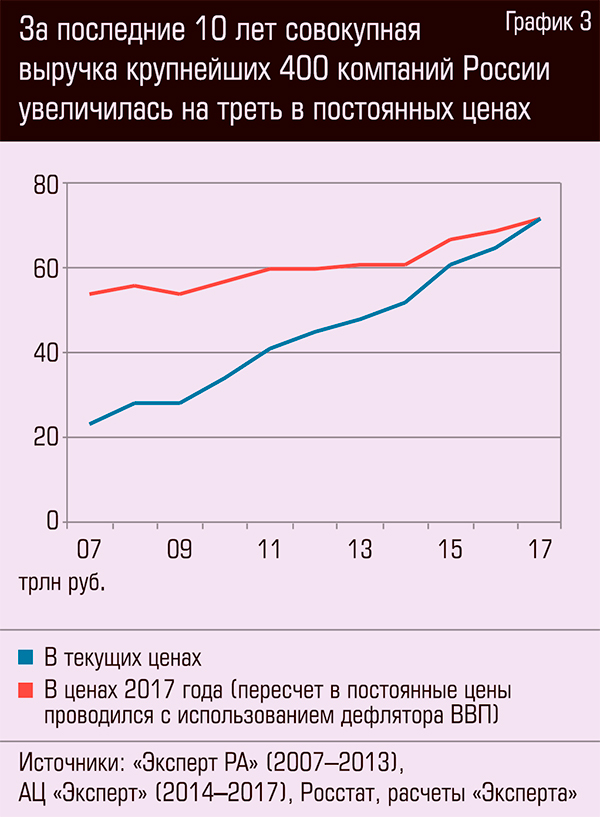

Аналитический центр «Эксперт» подготовил очередной рейтинг 400 крупнейших компаний России. Их совокупная выручка в 2017 году составила 72,3 трлн рублей, что в текущих ценах на 10,5% больше, чем в 2016-м. В постоянных ценах рост был скромнее — на пять с небольшим процентов (если использовать дефлятор ВВП). За последние десять лет совокупная выручка крупнейших 400 компаний России увеличилась на треть в постоянных ценах.

Рейтинг крупнейших компаний по России по объёму реализованной продукции в 2017 году

Пол-экономики поименно

Охват рейтингом отечественной экономики на протяжении последнего десятилетия медленно растет: по итогам 2017 года представительность рейтинга превысила 43%.

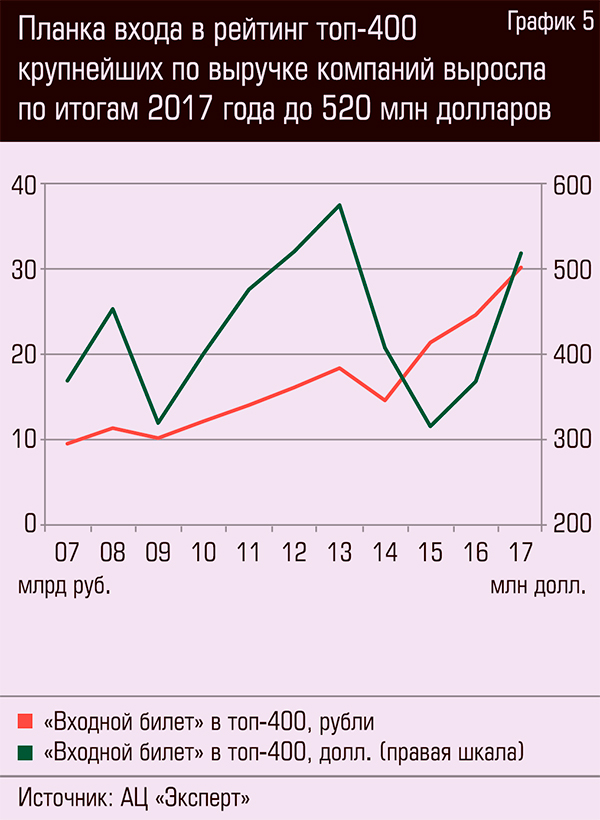

Порог входа в когорту крупнейших по итогам прошлого года вырос сразу на 22,8% и достиг 30,3 млрд рублей (520 млн долларов), замкнула список топ-400 банковская группа «Зенит».

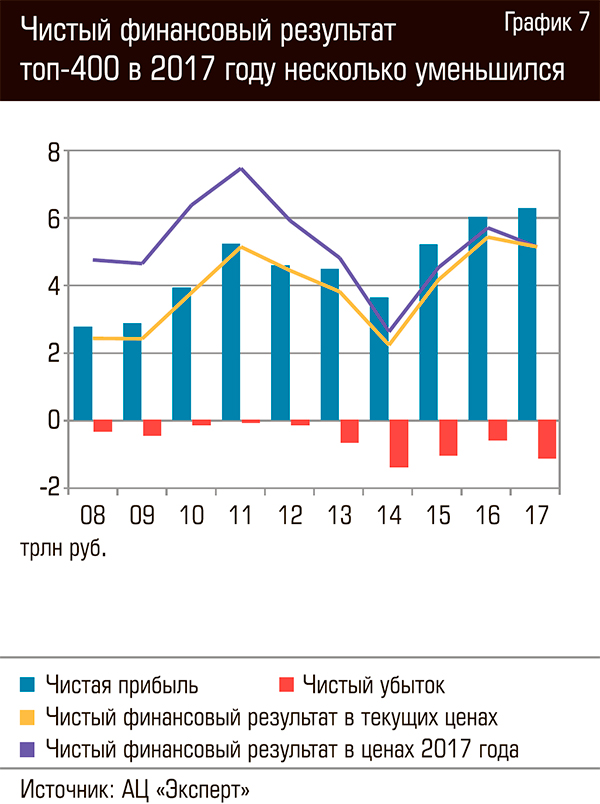

Суммарная чистая прибыль вошедших в рейтинг компаний по итогам 2017 года — 6,3 трлн рублей, это на 4,3% выше результата прошлого года. Убыток компаний, сработавших в минус, — 1,15 трлн рублей (по итогам 2016-го он был чуть выше 600 млрд рублей, но ни о каком тренде говорить не приходится: в 2015-м этот показатель также превышал триллион рублей). Чистый финансовый результат участников рейтинга составил почти 5,2 трлн рублей, снизившись за год на пять процентов в текущих ценах. В то же время число убыточных компаний продолжает снижаться: два года назад их было 86, в 2016-м — 60, теперь — 53.

|

|

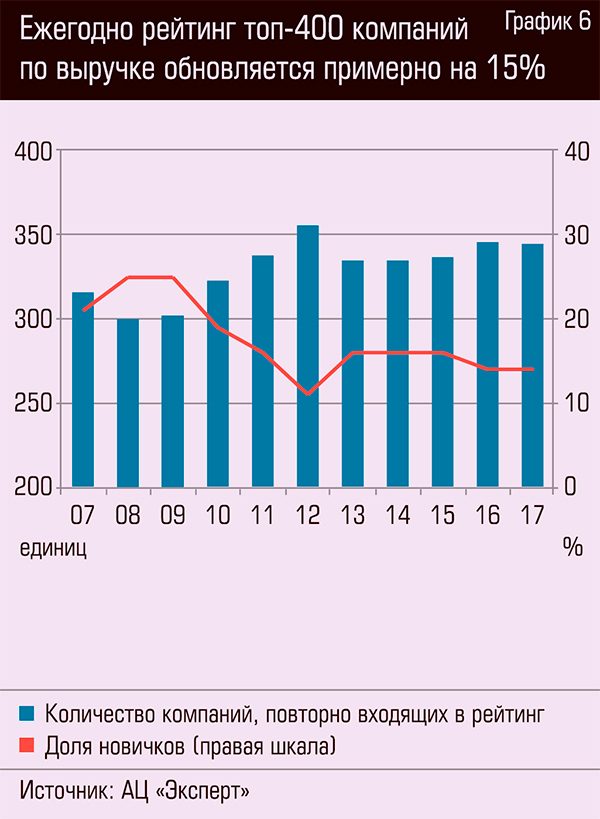

Состав участников рейтинга тоже достаточно стабилен. Ежегодно он обновляется примерно на одну шестую, в основном за счет компаний, по той или иной причине продемонстрировавших феноменальный рост выручки. Более четверти компаний списка (104) являются «старожилами» рейтинга и находятся в списке крупнейших не менее 14 лет.

Вопреки расхожим представлениям доля частных компаний в выручке топ-400 за последние четыре года выросла (до 47%), а государственных — сократилась (до 39%). При этом «кусок пирога» у организаций с иностранным капиталом все это время оставался практически неизменным — 14–15%. И в 2014–2017 годах, несмотря на ухудшение внешнеполитической обстановки, изменений здесь не произошло.

А вот маржинальность в госсекторе выше, чем у частников. Доля госкомпаний в суммарной чистой прибыли (доступны данные по 361 организации) по итогам 2017 года еще выше — 54%. Средняя рентабельность таких предприятий — 10,1%, тот же показатель для частного бизнеса — 4,2%.

Дорогие столицы

По региональной представленности неизменный лидер рейтинга — Москва. В 2017 году в столице было зарегистрировано 233 из 400 компаний, вошедших в рейтинг. Их совокупная выручка — 52 трлн рублей (71,9% общих доходов участников рейтинга).

На второй строчке по-прежнему Санкт-Петербург — 34 компании, их суммарный оборот — 3,2 трлн рублей. Замыкает тройку Подмосковье — 18 компаний, 2,5 трлн рублей. Любопытно, что в случае с Ленинградской областью географическая рента (близость к крупному городу и рынку сбыта) не работает. В этом субъекте «прописаны» только четыре предприятия из числа крупнейших с совокупным доходом 200 млрд рублей.

|

|

Следом за тремя столичными территориями идут Татарстан (13 компаний, 1,6 трлн рублей) и Свердловская область (12 организаций, 1,2 трлн рублей). Стоит также упомянуть Красноярский край. В рейтинге его представляют десять участников, но выручили они в 2017 году 1,74 трлн рублей (из них 537 млрд — вклад «Норникеля», 381 млрд — «Русгидро»).

Ее величество рента

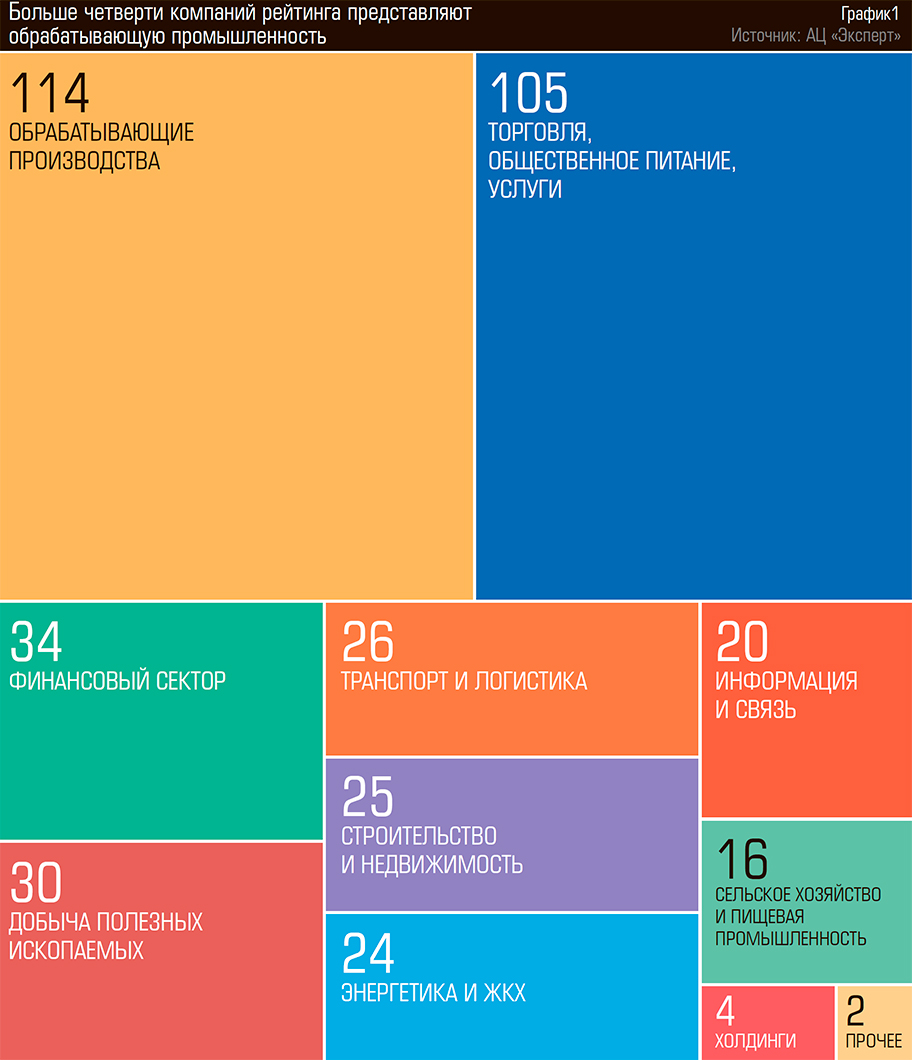

В отраслевой разбивке рейтинг также напоминает головастика. Почти 30% совокупной выручки (21,3 трлн рублей) приходится на 9 компаний нефтегазовой промышленности. 59% этой суммы — доходы предприятий, находящихся под контролем государства.

Второй по величине сектор — розничная торговля. Он более многочисленный (56 компаний), но формирует только 10% суммарных доходов участников рейтинга (7,46 трлн рублей). Три четверти отрасли по итогам 2017 года контролировал частный капитал, остальные 25% — нерезиденты.

Двадцать шесть банков и банковских групп по итогам 2017 года выручили 6,58 трлн рублей (9,1% совокупного оборота участников рейтинга), из них 2,84 трлн рублей — Сбербанк. В целом на структуры с госучастием в этом секторе пришлось 65% доходов.

Замыкают пятерку лидирующих отраслей транспорт и логистика — 4,7 трлн рублей (6,5% совокупной выручки). Из них три четверти приходится на госкомпании (в том числе 1,7 трлн рублей — вклад РЖД).

Лидером по динамике среди значимых секторов (на которые приходится более одного процента совокупной выручки) стала черная металлургия. За год компании отрасли увеличили доходы на 19%, с 2,7 трлн до 3,25 трлн рублей. Относительно быстро — на 17% за год — выросла ИТ-индустрия (что, безусловно, отрадно). В 2016-м информационщики в сумме набрали 673 млрд рублей, в 2017-м — 786 млрд.

По чистой прибыли отраслевая концентрация прослеживается еще более ярко. На долю газовиков и нефтяников в 2017 году пришлось 42% совокупного заработка участников рейтинга (2,15 трлн рублей). 55% прибыли сектора сформировали «Газпром» и «Роснефть». Далее почти с пятикратным отставанием идет черная металлургия — 440 млрд рублей. Третье место у транспортников — 381 млрд (61% из них — вклад «Транснефти»).

Средняя рентабельность по чистой прибыли в нефтегазе в 2017 году составила 10%, в черной металлургии — 13,5%, в транспорте и логистике — 8,1% (хотя у «Транснефти» — 21,7%). Лучшими по рентабельности среди значимых отраслей стали промышленность драгоценных металлов и алмазов (28,4%), а также химия и нефтехимия (20,8%).

|

|

Занятость и производительность труда

Второй год мы собираем данные о среднесписочном числе занятых в компаниях, вошедших в число крупнейших. Пока в этом столбце пустых клеточек больше, чем заполненных, но положительный тренд все же просматривается: по итогам 2016-го такую информацию предоставили 153 организации, сейчас — 172. Суммарно в них трудятся 6,5 млн человек. По данным Росстата, всего в 2016 году (более свежих данных нет) на крупных и средних предприятиях страны были заняты 32,6 млн человек (то есть охват нашего списка крупнейших в части занятости — 20%, пока еще вдвое меньше, чем по выручке, — есть куда расти).

Крупнейший работодатель России — РЖД: штат госкомпании насчитывает 725 тыс. человек (чуть более одного процента занятых в экономике России). Среди частных фирм лидируют розничные торговые сети — «Магнит» (280 тыс. человек) и X5 Retail Group (250 тыс.).

В нефтяной и нефтегазовой отрасли, согласно собранным данным, трудоустроены 1,08 млн человек. «Газпром» дает работу 470 тыс. человек, «Роснефть» — 302 тыс., «ЛУКойл» — 103,6 тыс.

Вторая по числу работников отрасль рейтинга — машиностроение (867 тыс. человек). В первой тройке также транспорт и логистика (844 тыс.). На эти три отрасли приходится 43% суммарного числа занятых (разумеется, с оговоркой о неполноте данных).

Отметим, что пятерка крупнейших работодателей рейтинга — сплошь государственные компании (РЖД, «Газпром», Сбербанк, «Роснефть» и «Почта России»), суммарно они дают работу 2,1 млн человек (32,2% общего показателя 172 компаний — участниц рейтинга). В целом госбизнес аккумулирует 56,4% работников.

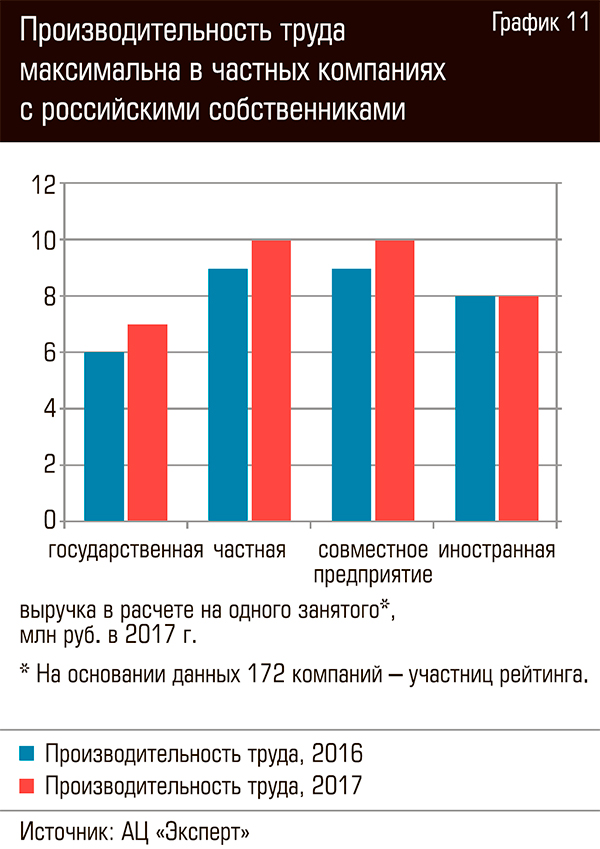

Выручка на сотрудника (для простоты можно называть это производительностью труда) по выборке из 172 компаний по итогам 2017 года составила 8,2 млн рублей (плюс 10,4% к уровню 2016-го). При этом в госкомпаниях этот показатель равен 6,8 млн рублей (плюс 8,5%), в то время как в частном секторе — 10,4 млн рублей (плюс 12,2%), на совместных предприятиях — 10,2 млн рублей (плюс 10,1%), в фирмах, контролируемых нерезидентами, — 7,8 млн рублей (на 0,4% меньше их же результата годом ранее). Согласитесь, картинка вышла чрезвычайно выпуклой: частный бизнес в среднем в полтора раза производительнее государственного.

В отраслевом разрезе картина следующая. Самый производительный из крупных секторов — нефтяная и нефтегазовая промышленность, здесь выручка составляет 18,5 млн рублей на человека. При этом медианное значение показателя по нефтянке существенно меньше — всего 10,8 млн рублей на работника. Это свидетельствует о том, что среднеотраслевой показатель «задирают» несколько самых производительных компаний, тогда как доминирующий диапазон производительности скромнее. Далее идут банкиры (10,6 млн рублей на человека), химики (9,6 млн), работники черной металлургии (9,1 млн). Остальные демонстрируют выработку ниже средней: электроэнергетика — 7,9 млн рублей, оптовая торговля (7,4 млн) и розничная (5,1 млн), пищевая промышленность (5,4 млн). Удручает низкая производительность в машиностроении — всего 3,5 млн рублей на человека в год. Это почти всемеро меньше, чем в ИТ-отрасли.

Правда, машиностроительные компании оказались среди лидеров по росту производительности, увеличив этот показатель в 2017 году на 11,5%. Еще интенсивнее росла производительность в розничной торговле (плюс 14,3%), ИТ (14,2%) и черной металлургии (18%). Быстрый рост производительности в нефтянке (на 13,6%) в значительной степени обусловлен банальным повышением нефтяных цен, то есть носит чисто бухгалтерский или, если угодно, рентный характер. Рост производительности в банковской отрасли составил смехотворные 0,7%. Не верится, что резервы роста эффективности использования сотрудников у финансистов уже исчерпаны. Более правдоподобная гипотеза: на проснувшемся после кризисных кредитных каникул рынке зарабатывать оказалось возможно, не сильно заботясь об эффективности внутренних бизнес-процессов.

Отличившиеся

Лидерство в рейтинге на протяжении многих лет удерживает «Газпром». По итогам 2017-го доход компании прирос на 7,1% и превысил 6,5 трлн рублей. В первой пятерке никаких изменений — за «Газпромом» идут «ЛУКойл», «Роснефть», Сбербанк и РЖД. В первой пятерке самой динамичной по выручке стала «Роснефть» (плюс 21,7% к 2016-му), по чистой прибыли — РЖД и «ЛУКойл», у которых этот показатель вырос более чем вдвое. Компания Вагита Алекперова вышла на такой результат за счет курсовых разниц и продажи «Архангельскгеолдобычи» (без учета этих факторов прибыль приросла на 31,5%), железнодорожный монополист — в основном за счет снижения ставки по кредитам.

В первой десятке тоже без особых изменений, за исключением одного нюанса: X5 Retail Group, нарастив в 2017-м выручку на 25,5%, обогнала «Магнит» и стала крупнейшей розничным продавцом страны. Ключевой фактор успеха X5 — открытие новых магазинов. За год суммарная торговая площадь компании увеличилась на 27,4% (вклад в итоговую динамику — 20,1%; остальные 5,4% получены за счет роста сопоставимых продаж). Главный актив холдинга — сеть «Пятерочка» (в 2017-м открыто 2862 точки, всего по стране их стало 11,23 тыс., сеть принесла триллион рублей — плюс 29% к 2016 году).

|

|

Самыми прибыльными компаниями России по-прежнему остаются Сбербанк и «Газпром». На пару они аккумулируют почти четверть суммарной маржи 400 крупнейших организаций. Крупнейший госбанк при этом остается одним из лидеров по динамике этого показателя: в 2017-м он увеличил его на 38%, до рекордных 749 млрд рублей. Чистый комиссионный доход Сбербанка за год увеличился на 13%, до 394,2 млрд рублей (в основном за счет операций с картами), кредитный портфель — на 6,6%, почти до 20 трлн рублей. К 2020 году Сбербанк планирует получить чистую прибыль в один триллион рублей.

В числе 400 крупнейших по итогам 2017-го оказались 55 новичков, суммарная выручка которых составила 2,9 трлн рублей (четыре процента совокупных доходов участников рейтинга). Самым «дерзким» из них стала Кубанская нефтегазовая компания («КНГК-групп»), увеличившая доходы в 14 раз, почти до 68 млрд рублей и прыгнувшая сразу на 205-ю строчку в составе холдинга «Ипэкойл» (столь впечатляющая динамика объясняется тем, что в 2016 году компания работала всего два месяца).

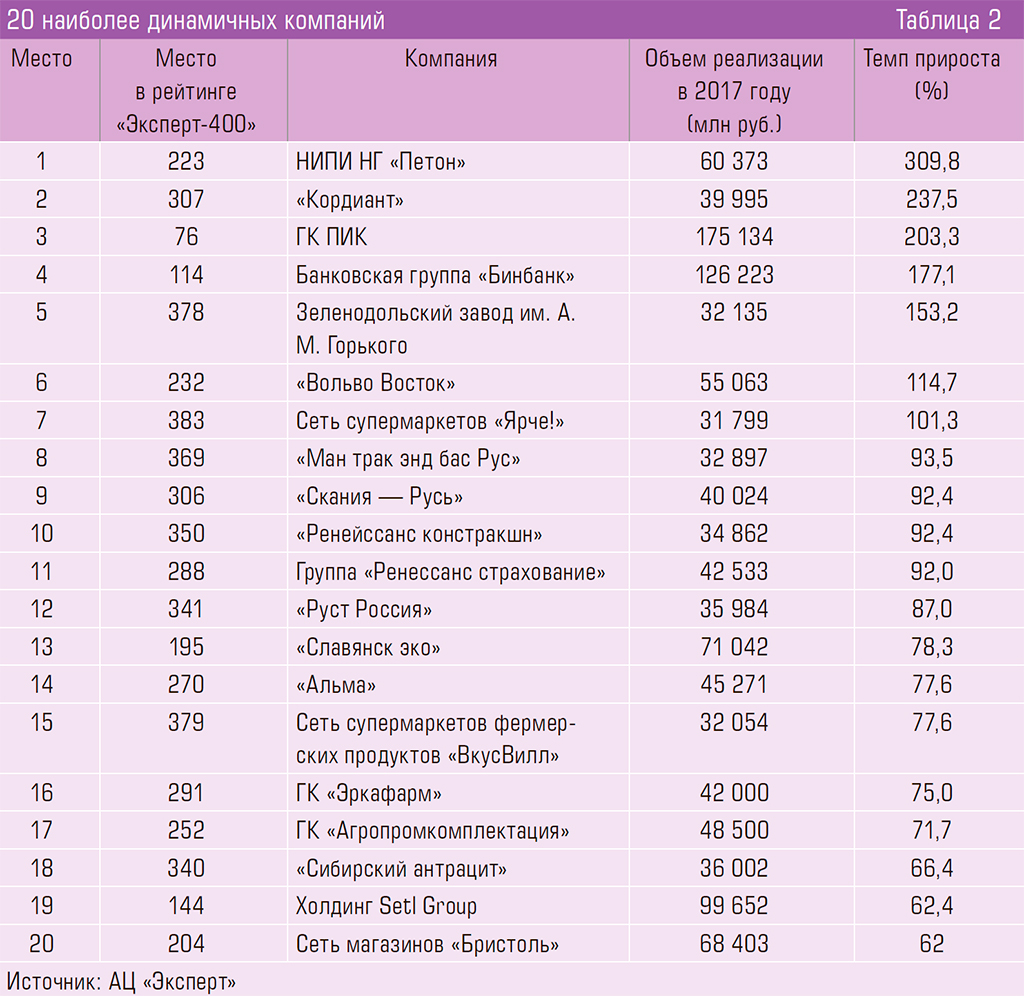

На 223-й строчке оказался уфимский НИПИ нефти и газа «Петон», ранее не входивший в рейтинг. За год предприятию удалось нарастить выручку с 14,7 млрд до 60,4 млрд рублей.

|

|

Холдинг «Петон» (название представляет собой сокращение термина «перекрестноточная регулярная насадка», обозначающего новый тип контактных устройств) был создан в 1990 году. До середины 2010-х это была средняя компания с выручкой, близкой к двум миллиардам рублей, на постоянной основе выполнявшая заказы «Башнефти». В 2015-м в состав ее учредителей вошел экс-глава «Уфимкабеля» Олег Поляков, а в 2016-м —выпускник петербургской Военно-космической академии им. А. Ф. Можайского, бывший соучредитель группы «Росшина» Владимир Зайцев.

В это же время компания превращается в одного из крупнейших подрядчиков «Газпрома». Она получает два заказа на 27,7 млрд рублей от «Газпром переработки», подписывает без конкурса 50-миллиардный контракт на возведение установки стабилизации конденсата ачимовских залежей Надым-Пур-Тазовского региона, а затем — почти 127-миллиардный контракт на строительство «под ключ» завода сжижения газа рядом с компрессорной станцией «Портовая». В итоге в 2016 году выручка «Петона» выросла почти в восемь раз, до 14,7 млрд рублей.

В 2017-м совладельцем уфимской компании стал бывший начальник главного управления Росгвардии по Москве Андрей Гранкин. По данным системы СПАРК, в прошлом году «Петон» подписал только один контракт — с «Башнефтью» на 1,9 млрд рублей.

«С 2015 года на шинном рынке наблюдается активное перераспределение спроса из премиального в среднеценовой сегмент, — объясняют в компании. — Благодаря сбалансированному продуктовому портфелю и высокому качеству нам удалось стать главной альтернативой дорогим маркам. По итогам летнего сезона доля Cordiant на российском рынке по числу проданных шин составила восемь процентов (лучший результат по отрасли, на втором месте — Nordman, Nokian и Yokohama — по семь процентов. — “Эксперт”). Зимой компания достигла показателя 10% и уступила только Nordman (14 процентов). На внутреннем рынке грузовых цельнометаллокордных шин Cordiant тоже занимает второе место (19,8 процента). Первое — у “Нижнекамскшины” (23,1%), третье и четвертое — у Michelin (11,2%) и Bridgestone (9,2 процента)».

Еще один приметный новичок — сеть супермаркетов «Ярче!» (входит в один из крупнейших в России пищевых холдингов «КДВ Групп»). В 2017-м ее выручка удвоилась и достигла 31,8 млрд рублей. Последние три года компания с омской пропиской ведет агрессивную экспансию в центральные регионы страны, пытаясь крупным форматом «у дома» составить конкуренцию гигантам вроде «Магнита» и X5.

Среди прежних участников рейтинга наиболее впечатляющую динамику показала ГК ПИК. Компания Сергея Гордеева в 2017-м продемонстрировала выручку 175 млрд рублей (годом ранее — 57,7 млрд)

|

|

«Это закономерный итог трех предшествующих лет, в течение которых компания разработала и внедрила новую стратегию, — комментирует первый вице-президент ГК ПИК Александр Прыгунков. — Среди основных ее элементов перезапуск основных и вывод на рынок новых продуктов, увеличение объемов производства, региональная экспансия (группа вышла в Санкт-Петербург, Екатеринбург, Тюмень, на данный момент она представлена в десяти субъектах РФ. — “Эксперт”). Безусловно, существенный вклад в результат внесла интеграция “Мортона” (ПИК купила конкурента в декабре 2016-го за 11,7 млрд рублей. — “Эксперт”). Мы продолжили развивать индустриальный блок, создав единый комплекс из семи заводов, провели масштабную трансформацию ИT-инфраструктуры, развернули проекты и сервисы, увеличивающие операционную эффективность и качество предоставляемых услуг».

Судя по отчетности компании, в Москве в 2017 году ГК ПИК заработала почти 77 млрд рублей, в Подмосковье — 91,2 млрд, в прочих регионах — семь миллиардов. В 2018-м группа планирует реализовать 1,7–1,9 млн кв. м жилья и получить 180–200 млрд рублей выручки.

Долина павших

Среди компаний, оставшихся в рейтинге, самое существенное падение выручки пережила «Бритиш Американ тобакко Россия» — минус 39,8%. Конъюнктура табачного рынка в последние годы остается непростой: активные действия государства по борьбе с курением, мода на ЗОЖ, рост акцизов (и, соответственно, цен) за последние восемь лет снизили спрос на сигареты примерно на 40% (в 2017-м их производство упало на 26%). Никаких поводов полагать, что позиция власти изменится, нет. К 2022 году курить в стране должны не более четверти граждан (в 2009-м показатель равнялся 38%, в 2016-м — 31%).

Табачники пытаются компенсиро вать выпадающие доходы за счет внедрения альтернативных продуктов. На последнем Петербургском экономическом форуме «БАТ Россия» подписала с администрацией Санкт-Петербурга соглашение об инвестировании 1,7 млрд рублей в локализацию производства стиков для системы нагревания табака glo. Пока, по данным Профессионального альянса участников русского рынка электронных никотиновых систем, в России такими устройствами пользуются около полутора миллионов человек (пять процентов курильщиков).

Почти на 24% упала выручка екатеринбургского Машиностоительного завода им. М. И. Калинина (входит в концерн «Алмаз-Антей»). «Но это не говорит об ухудшении финансово-экономического состояния предприятия, а лишь отражает условия исполнения многолетних контрактов, — объяснял в начале года ТАСС директор предприятия Николай Клейн. — Портфель заказов на ближайшие два года сформирован. В этот период завод планирует освоить производство нескольких новых видов спецтехники».

Среди вылетевших за пределы рейтинга одним из самых впечатляющих было падение «Сан Инбев» (входила в крупнейший в мире пивоваренный концерн Anheuser-Busch InBev). Выручка компании снизилась на 31,2% — в 2016 году с доходом 41,7 млрд рублей она занимала в рейтинге 267-ю позицию.

Российский рынок пива находится в кризисе последние десять лет. Из-за законодательных ограничений (запрет продажи в ночное время и в киосках, запрет на розлив в ПЭТ-тару объемом более полутора литров) и роста акцизов он с 2008 года сжался в натуральном выражении примерно на 35–40%. К общему падению добавился и еще один негативный для транснациональных пивных холдингов фактор — растущая популярность локальных производителей (их доля с 2010 по 2016 год, по оценке Nielsen, увеличилась с 15 до 27,8%).

Очевидно, чтобы переломить ситуацию, в августе 2017-го AB InBev и турецкая Anadolu Efes приняли решение объединить российские активы. Процесс интеграции был завершен к апрелю 2018-го.

«Сан Инбев» оказалась не единственной жертвой негативной конъюнктуры рынка. Heineken в России в 2017 году просел по выручке на 22,5%, до 28,6 млрд рублей.

С 280-го места за пределы группы 400 крупнейших переместился «Юлмарт» (в 2016-м с выручкой 62,7 млрд он был первым среди онлайн-магазинов России, в 2017-м доходы компании упали до 29,5 млрд рублей). Основная причина провала — корпоративный конфликт. Он выплеснулся в публичное пространство еще в сентябре 2016-го. Тогда совладелец ритейлера Михаил Васинкевич подал иск в Международный арбитраж Лондона с требованием принудить двух других бенефициаров — Дмитрия Костыгина и Августа Мейера — выкупить его долю за 67 млн долларов. Васинкевич заявил, что в феврале 2016-го Костыгин предложил ему внести в капитал компании 30 млн долларов и пригрозил в случае отказа размыть долю. Шантаж действия не возымел, и тогда Костыгин «предпринял ряд недружественных действий» с целью заставить партнера продать долю за бесценок.

На фоне корпоративного конфликта «Юлмарт» стал получать от кредиторов требования досрочно погасить долги, самым крупным из которых был кредит на один миллиард рублей в Сбербанке. В марте 2017-го собственники компании договорились о выкупе доли Михаила Васинкевича. Несмотря на примирение акционеров, Сбербанк подал иск о взыскании с «Юлмарта» этого миллиардного долга, а также заявил, что намерен банкротить ряд структур ритейлера. Чуть позже к Сбербанку присоединились «Уралсиб» и ВТБ.

В июле 2017-го главный кредитор (видимо, на всякий случай) подал в следственное управление СК России по Санкт-Петербургу заявление о кредитном мошенничестве со стороны Дмитрия Костыгина. В банке сочли, что предприниматель солгал, характеризуя финансовое состояние своего бизнеса.

С октября 2017-го Костыгин находится под домашним арестом, а его некогда мощная империя постепенно ветшает и рискует развалиться.

Авторы: Ермак Сергей, Заякин Сергей

Отчет: Эксперт-400_2018.xlsx